今年最初の資産推移の公開です。

我が家では夫婦(38歳、36歳)と子供3人(7歳、4歳、0歳)の証券口座を開設しており、主にSBI証券と楽天証券で資産運用しています。

毎月資産がどのように推移したか、記録という目的もありこの記事を書いており、これから資産運用を始める方の不安が少しでも減れば幸いです。

簡単に私の自己紹介は下記になります。

◆資産運用経歴:5年2ヵ月(つみたてNISAが始まったタイミングで開始)

◆私の年収:390万円程度 + 副業、嫁の年収:300万程度 → 2023年4月まで育休中(育児休業給付金を受取中)

◆家族:夫婦共働き(私38歳、嫁36歳)、長女(7歳)、次女(4歳)、長男(0歳)

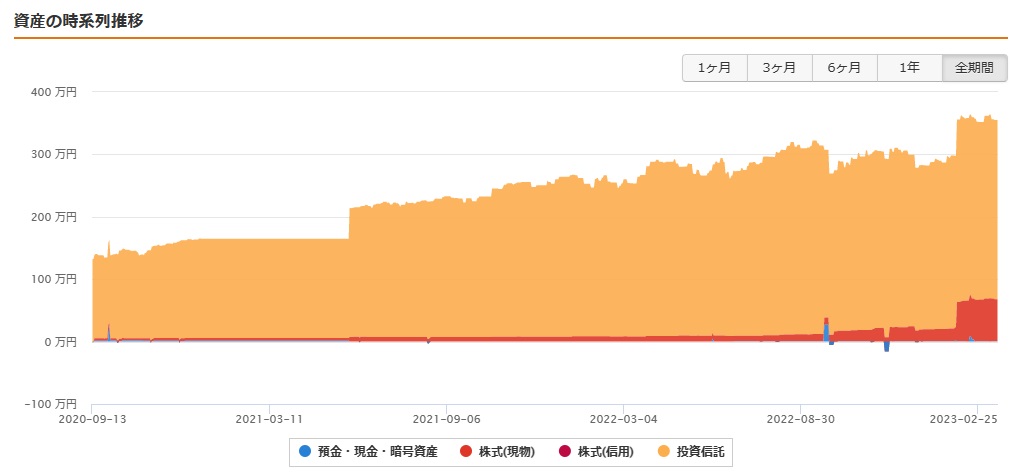

・資産運用を始めてからの推移

・我が家の資産運用している銘柄や投資先を紹介

我が家の資産運用している証券口座や利用しているサービス

我が家では、私がマネーフォワードで家計簿を簡易的ですが付けて全て資産管理しています。投資を始めた時は約2年間Excelで管理し毎月の支出を整理し見直せる項目を見直して固定費を減らしてきましたが、現在は固定費は抑えれているので粗方の支出を把握する程度にマネーフォワードで管理しています。

資産管理で使用している証券口座などは下記の通りです。

- 証券口座:SBI証券、楽天証券

- 節税サービス:つみたてNISA(夫婦)、ジュニアNISA(長女、次女、長男)、iDeco(私)、住宅ローン控除

- 家計と資産管理:マネーフォワード(有料版)※楽天市場のSPU上げもあり使用している

- 主銀行:住信SBIネット銀行、楽天銀行

昨年まではネオモバイル証券を利用していましたが、SBI証券に移行しまして特に問題なく単元未満株投資はできています。

今から始める方は証券口座はポイントサイトを経由して開設すると条件はありますが、ポイントを数1万程度獲得できますのでポイントサイトを経由し開設されてください。

私のお薦めのポイントサイトはハピタスです。良ければ下記から登録してくれたら嬉しいです。

我が家の毎月の投資割合

嫁が育休中で収入の減少と物価の上昇の中でも特に光熱費がこの冬は増えたので投資に回せる金額はこれまでより少なくなり6万程度でした。

まず年収390万の我が家の家計ですが、食費や教育費は嫁で私の給与から住居費、光熱費(オール電化)、外食費、旅費などで普段は10万前後は自由に使えるので投資に回したり副業の仕入に使用したりしています。

- SBI証券(つみたてNISA、iDeco) 33,000円 + 5,000円

- SBI証券(日本の高配当株を1株ずつ) 不定期ですが平均月1~2万

- トレカ投資 不定期(趣味の領域で楽しみつつしてます)

◆嫁:毎月30,000円

・楽天証券(つみたてNISA) 30,000円

◆長女、次女、長男:不定期

・SBI証券(ジュニアNISA)2023年で制度が終わるため今年はトレカを売却するなどして3人の枠を埋めたい

※1人80万枠で240万はかなり厳しい

資産運用の推移の比較

2022年の確定申告が終わりましたが副業利益はほとんどなく在庫がめっちゃ増えていました(;’∀’)

年間通してトレカ積立を結構していたので、今年は控えて在庫を減らしていく方向です。

2023年は大きな出費はない予定なので株価にもよりますが300万くらいは増やして1000万の大台に乗せたいね。

2022年12月18日と2023年3月17日の資産運用の推移

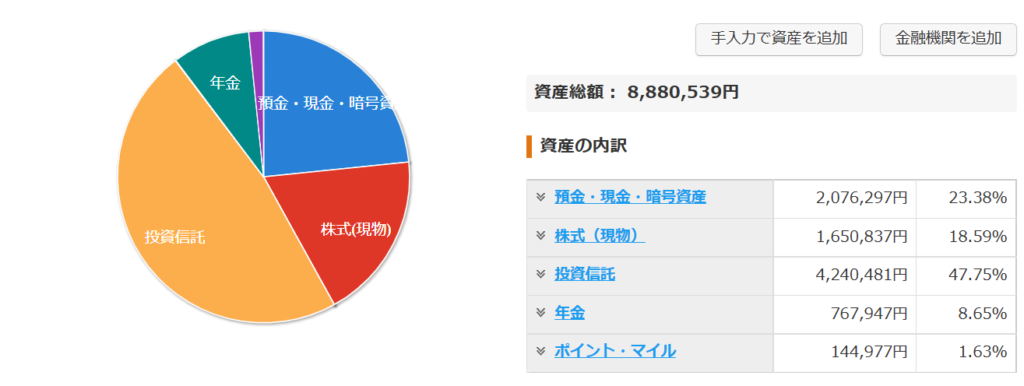

■2022年12月18日の資産内訳

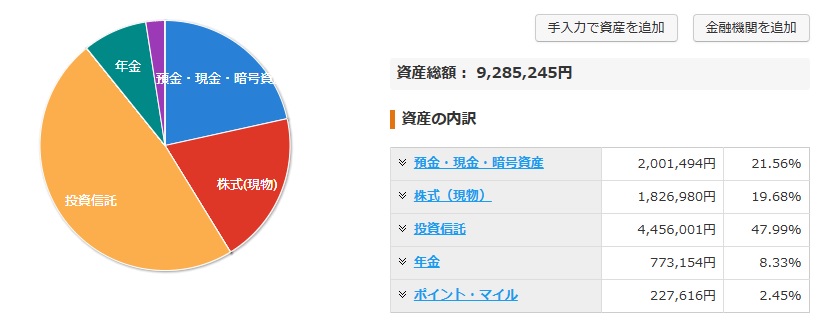

■2023年3月17日の資産内訳

マネーフォワードに登録している分の資産内訳になります。

大きな変化はないですね。株式、投資信託と毎月積み立てているので増えています。

現在はまだ高配当株へは100万程度の投資額であり、メインはNISA制度です。NISA口座の枠を埋めるのを優先しながら個別株もジュニアNISAを活用し楽しんで投資していきたいと考えています。

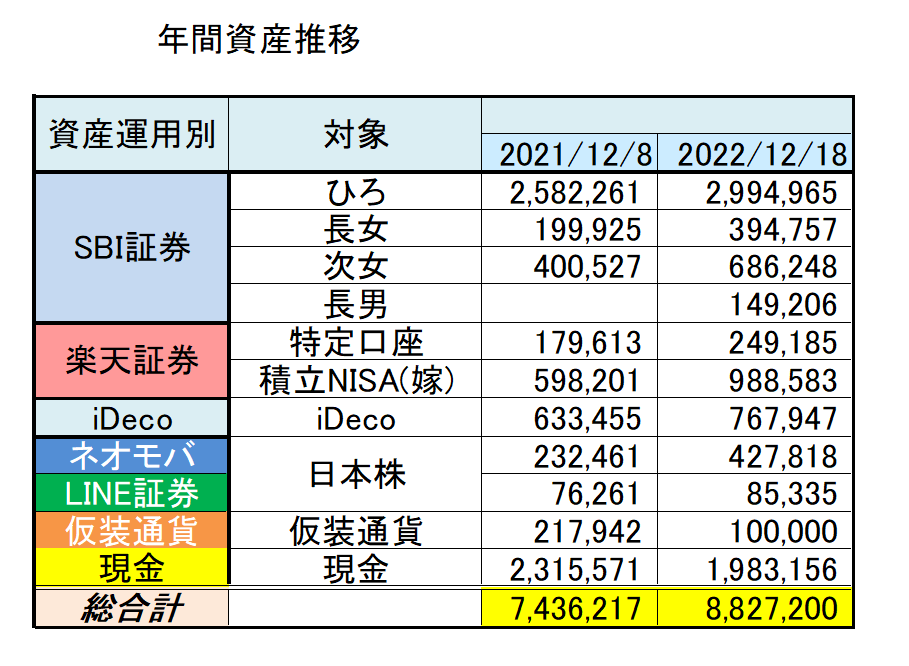

2021年と2022年の資産比較

現金や仮想通貨は減っていますが、投資は大きく積立ていくことができた昨年でした。

トレカ投資の分はこちらには入っていないので、ほぼ無貯金だった2018年からは想像できないペースで資産は増えています。介護職なので年収は低いですが副業で補いここまでこれました。

つみたてNISAの資産推移

【SBI証券】ひろ年間の運用状況

私のSBI証券口座はつみたてNISAと高配当株になります。

2021年の途中で急に増えていますが、この辺りでマネーフォワード利用しだしたので以降の推移が正しいものです。

2023年に入ってからネオモバイル証券の高配当株を移行したので、上振れていますね。

つみたてNISAを2018年1月から初めてもうすぐ5年経過しますが、株価の変動は最初の1年は毎日気にしていましたが2年目以降はそんなに気にすることなく毎月積立を行えています。

◆積立設定は下記のようにしています(毎月33,000円)

- eMAXIS Slim米国株式(S&P5000):13,000円

- SBIバンガードS&P500インデックスファンド:10,000円

- eMAXIS Slim全世界株式(オールカントリー):10,000円

【楽天証券】嫁のつみたてNISAの運用状況(嫁)

楽天証券は嫁のつみたてNISAで利用しており2020年5月から始めています。

非課税枠の40万を満額は積立てれてはいないです。ボーナス設定をして非課税使い切りたいのですが、年末になり思い出し毎年設定の変更が間に合わず若干非課税枠を残してしまっています💦本当は使い切るほうが望ましいので注意されてくださいね。

◆2023年3月

◆積立設定は下記のようにしています(毎月30,000円)

- eMAXIS Slim全世界株式(オールカントリー):25,000円

- eMAXIS Slimバランス(8資産均等等型):5,000円

8資産均等は変更して全世界株式(オールカントリー)1本にしたいところですが、嫁は株式だけだと怖いということで8資産均等を毎月5千円、全世界を毎月2万5千円積立しています。

つみたてNISAの積立銘柄の紹介

・eMAXIS Slim全世界株式(オールカントリー)

・SBIバンガードS&P500インデックスファンド

・eMAXIS Slimバランス(8資産均等等型)

同じ『S&P500』の指数の銘柄が2つありますが、変動の差をみたくて2銘柄にしています。

全世界とS&P500を半分ずつ積立てても、投資割合は約8割が米国になり分散になっていないのですがこちらも投資銘柄の差を知るために全世界も入れています。

子供達のジュニアNISAは全世界を中心に投資していますが全体の資産割合としては米国が7割、米国以外と国内の個別株が3割といったところです。

楽天証券の特定口座の資産推移

◆2023年3月

楽天証券での特定口座の保有資産です。

楽天SPU達成のために、米国ETFは高配当のVYMに投資をしています。今年は売却してジュニアNISAの資金に回そうかと考えています。

日本の国内株式への投資

ネオモバでこれまでは1株投資をしてきましたが、現在はSBI証券で1株購入しています。

SBI証券だけでなくLINE証券でもポイントで1株投資をしています。まだまだ100株購入しているのはオリックスとモーニングスターしかないので、まだまだですが少しずつ配当金を増やしていきたと考えています。年内に年間の配当金を12万を目標としています。

トレカ投資は抑えつつ、負けないものだけ購入

引用:楽天ブックス

11月29日にMTGの30周年記念BOXが予約開始され金額が4パックで約15万円という馬鹿みたいに高いものを2つも予約し、無事に届きました。しかし、大会では使えないカードということでコレクター用なので余り利益は現時点では望めておらずいまだと損切りになってしまうので数年間は寝かせておくつもりです。

この支払が3月にあるので3月は資金繰りに普段より一苦労しました。

いまは企業の決算だったりで全体的にMTGは安くなっているので、特価品で良いのがあれば積立ていく予定ですが在庫が増えているので余り今年に入ってからは投資していません。

投資信託や株式と違ってすぐに現金化できないのがデメリットですが、トレカ投資も楽しみながら長い目線で考えています。

まとめ

2023年に入り3ヵ月がもうすぐ経とうとしています。

シリコンバレー銀行が破綻のニュースで株価が下落してきていますが、高配当株は上がりすぎていたので良い調整ではないのかと考えています。

私は積立NISAとジュニアNISAで積立ている投資信託は教育費として考えており、余った分はそのまま老後資金になる予定です。

高配当株は売ることはなく配当金を再投資して資産を増やしていきます。

長女の教育費分はもう大丈夫かなと思っています。2人目が大学進学の時期の18歳になる15年後までに1,000万円、3人目が18歳なる18年後に1,500円万が最低目標ですが今のペースでいけば問題ないかと考えています。

子供が成人して資産が余っていれば、その時の世間の状態によっては住宅ローンの残高をすべて払うのもありかと思います。

理想は積立NISAの資産は売却せずにジュニアNISAの分で教育費をいければと思っています。正直、子供がどんな進路を選択するか未来はわからないので選んだ道を進めれるように親としてお金は準備しておきたいですよね。

大学いかずに就職するかもしれないし、大学院までいくかもしれないし教育費は計算不可能です。3人とも大学院に行くことになっても良いように資産を増やしていく限りです。

奨学金を借りてもいいと思うけど、卒業してから返済はきついのでタイミング悪く暴落がきたときは奨学金に頼って株価が戻ってきたら返済というのも考えています。

長期目線のインデックス投資家にとっては、下がっている時期でもしっかりと毎月コツコツ積立てて積立金額を増やしていきましょう。

それでは、また次回の資産推移の記事をお楽しみに。最後まで読んでくださり、ありがとうございます。