ここ数年で資産運用をされる方は大幅に増えてきています。

つみたてNISA、iDecoなどの非課税制度が充実してきたり投資本や両学長の動画の影響が大きいかなと思います。

今回は昔と現在の違いを解説しながら、どうして今になって資産運用が必要かを伝えていきます。

約30年前の金利をご存知でしょうか?

1番高い時で、銀行に1年間預けたら8%増える時代があり、いまの金利は良くて0.1.%程度です。

この金利の差が私達に資産運用をしないといけない1番の理由です。

・銀行金利の過去と現在

・インフレの影響

・日本の平均年収は増えてるか

金利の差を埋めるために資産運用が必要

昔は銀行預金での金利が高く2~8%の時代がありました。

いまの金利はもの凄く低く、2022年現在の銀行の普通預金の金利はだいたい0.0001%です。

ネット銀行ですと条件もありますが、楽天銀行で0.1%まで上がります。

昔と比べると最大で7.9%と凄い差です。

昔は銀行預金の金利が高かったので、普通に預けていれば自然と資産運用をする以上に増えていたので無理にリスクを高める必要性はなかったかと思います。

インフレーション(以下、インフレ)とは?

インフレとは、物の価値が上がって通貨の価値が下落する環境が継続することです。

参考サイト:http://www.toha-search.com/keizai/inflation.htm

例えば、私が小学生の頃は自動販売機のジュースは確か100円でした。

しかし、今は消費税増税もあり缶ジュースはだいたい120円になっていますよね。

20円値上げになっているということです。

昔は100円で買えていたものが100円で買えなくなってしまった

→つまり、通貨の価値が下落したということになります

消費税増税されますし、今後もインフレへの対策が必要になります。

昔は銀行預金で対応することができていました。金利が高いからですね。

物価上昇しても、預金していたら金利で増えた分で対応できていたという考えです。

若い方への資産運用の教育は?

国も年金に頼らず資産運用をしてほしいということで、NISAやiDecoなどの制度を行っておりますが自ら金融の勉強をしないといけない状況なのに制度だけ準備されてもなかなか広がるのは難しいと思っています。

今後のことを考えると、学校で資産運用の勉強が必要になるのではないでしょうか。

セミナーとかよく案内の広告が出てますが、日中働いている社会人が有休を取ってまで参加できるかというとなかなか行けるものではありません。

若い内から、金融や資産運用の勉強をすることは国内だけでなく海外の状況なども見えてきて社会人になってから役に立つはずだと私は考えます。

そのためにも、また今度記事にしようと思いますが、ジュニアNISAがもっと使いやすくなってほしいものです。使いやすくなれば、児童手当の一部を運用に回して子供が大きくなったら海外の市場はいま成長しているとかそんな話しをしていきたいものです。

社会人への方の今後の考え方に関して

最初に触れましたが、いまは銀行の金利が低いため昔と同じやり方をしていてはお金に困ることがわかるかと思います。平均年収が増加しているのであればいいかもしれませんが減っているのも大きい要因です。

ここでは資産運用=投資という考えで話しをしていますが、副業という選択肢もあります。会社からの給料だけでなく、他の収入源を確保するのもこれからの世の中では大事なことと思います。

年間の利回りが1~5%だとしたら低く感じてしまうかもしれませんが、投資をされている方からすると十分な数値です。利回りだけで考えるのではなくて、増えた分も投資に回し複利と考えると非常に大きいものです。

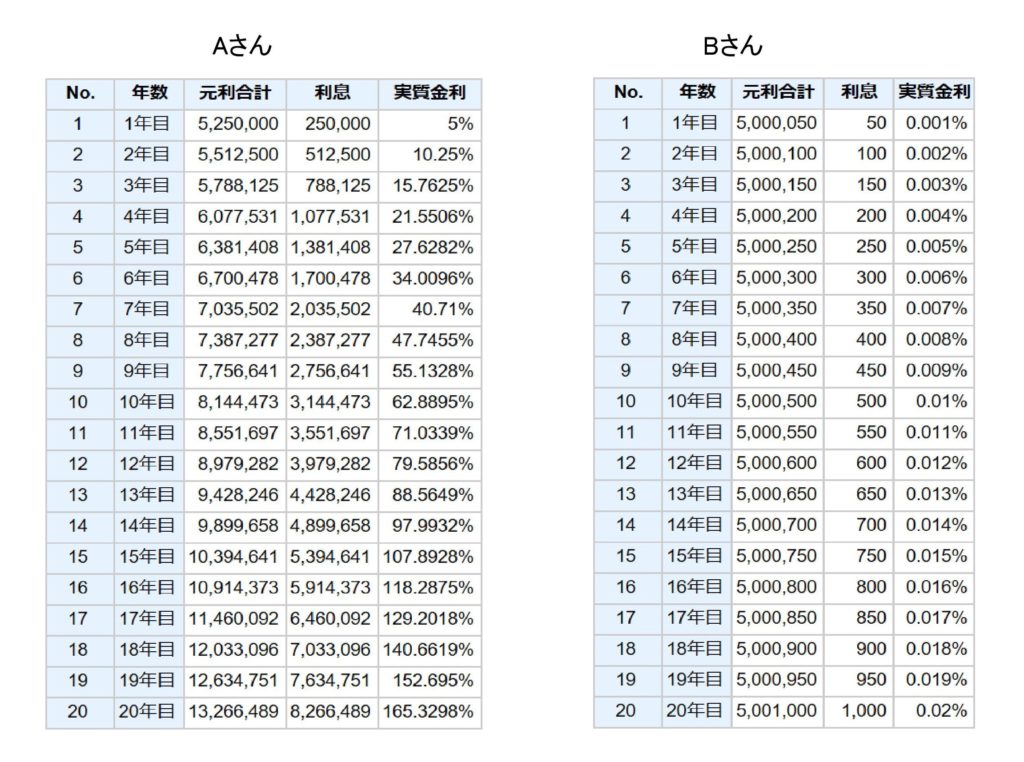

例:500万のお金を年5%の利回りで20年運用したAさんと年0.001%で銀行預金した場合

Aさん:20年後には約1326万円となり利益は約826万

Bさん:20年後には約500.1万円となり利益は1000円

AさんとBさんの差は見たらわかる通りですが約826万円です。

昔は銀行の金利が高かったけど、今はそうではないので、これから先も銀行預金しかしないと

少ない資産で老後を迎えることになるのではないでしょうか。

資産運用の方法はいろいろありますが、今はつみたてNISAとiDecoがメリットが多く良いと思います。

インターネットで検索したら、たくさん参考になる情報がでてきますので参考にされてください。よりよい老後を迎える準備がみなさんできたらと思います。