※2022年7月7日更新

我が家は3人の子供(6歳、3歳、0歳)がいます。

教育費は1人いくらかかるのかご存知ですか?

結論としては、公立か私立で大きく差があり〇〇万円あれば良いとは単純に言えないのが結論です。

でもいくら貯金していたらいいのかわからないと目標金額が定まらず困りますよね。

私が調べた結果としては、子供1人高校卒業までに800万円貯めておけば良いと考えます。これは個人の考えですし、大学の学費は物価の上昇や少子化で年々増加傾向にあるので参考までにされてください。

・教育費を貯める方法の種類を知ることができる

・夫婦間で子供の将来のことやライフプランを作る

子供の教育費はいくらかかるか?

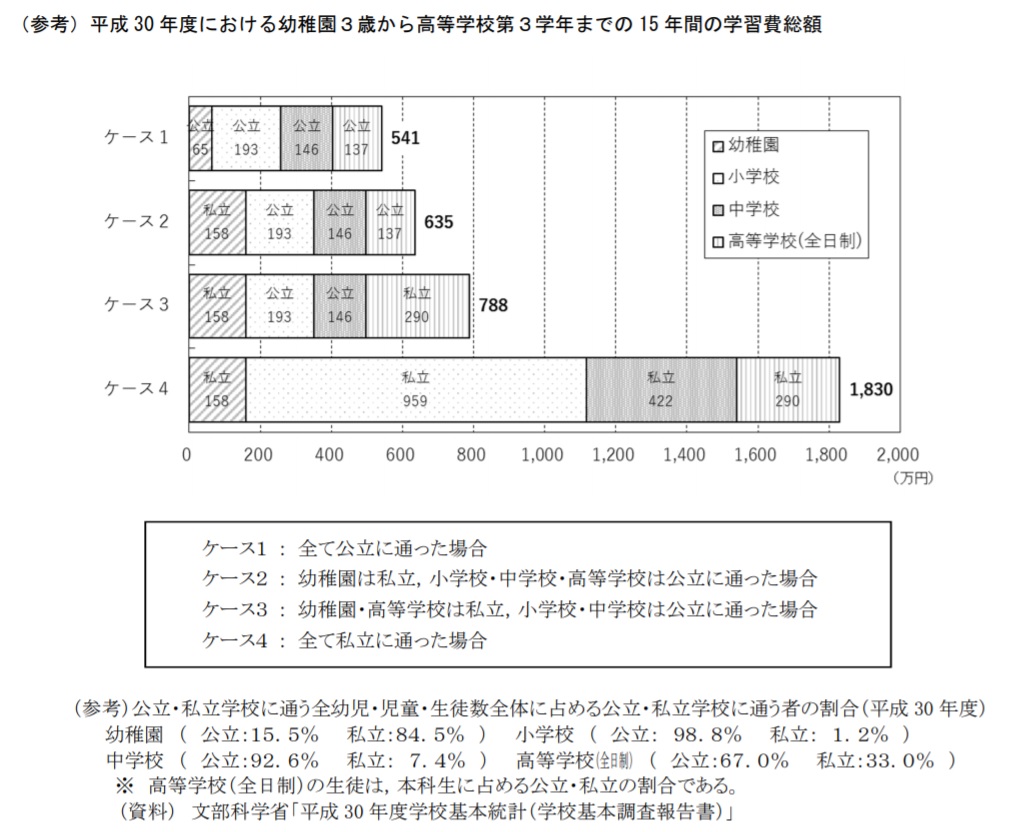

大きく教育費が変わるのは、公立か私立ですね。

更に細かくすると、文系か理系かでも変わってきますが今回は全体の平均金額をお伝えします。

公立と私立のパターンによって変わりますが、大学の費用も考えると小学校~大学までの合計金額の目安は下記のようになります。

◆全て公立で大学は国立の場合

約541万円(高校まで) + 約500万(国立大学)= 1,041万

◆全て私立で大学は私立の理系の場合

約1,830万(高校まで) + 約800万(私立理系) = 2,630万

選択した道によって教育費は大きく異なってきますが、大半の人は中学校までは公立が多いのではないかと思います。

高校までは貯金を切り崩すというよりかは、毎月の収入から学費を払っていく考えがいいと私は考えています。学資保険に入られている方もまだ多いですが、学資保険は大学費用のために使う方が多いですよね。

正直、教育費を考え出すと地域差もありますし塾に通う通わない、習い事をするしないと大きく変動してしまうので大学の費用を目標金額として貯めておけば良いのではないでしょうか。

下記の参考資料の金額は『教育費』、『給食費』、『学校外の活動費(塾や習い事など)』を含めた金額で万単位になっています。

引用:文部科学省 平成30年度子供の学習費の調査の結果について

幼稚園~高校までにかかる教育費

◆幼稚園

| 公立 | 私立 | |

| 3年間総額 | 約65万円 | 約158万円 |

| 1年平均 | 約21.7万円 | 約52.8万円 |

◆小学校

| 公立 | 私立 | |

| 6年間総額 | 約192万円 | 約959万円 |

| 1年平均 | 約32万円 | 約160万円 |

◆中学校

| 公立 | 私立 | |

| 3年間総額 | 約146万円 | 約421万円 |

| 1年平均 | 約48万円 | 約140万円 |

◆高校生

| 公立 | 私立 | |

| 3年間総額 | 約137万円 | 約294万円 |

| 1年平均 | 約45万円 | 約98万円 |

子供にかかるお金で出費がかさむものは何か

- 学費

- 習い事代

- 塾代

子供の成長とともに、小学校の時は習い事、中学校から塾代などの出費が増える傾向ですね。

個人的には塾に通ったことがないので、塾の必要性に関しては疑問があります。よく街中で夏季合宿の広告とかありますが、3泊4日で10万円とか行く必要性があるのかと思ってしまいます。

確かに集中できる環境というのは大事ですけど、費用対効果がどうなのかと考えてしまうのは私だけでしょうか。

大学にかかる教育費

| 国立 | 私立文系 | 私立理系 | |

| 4年間総額 | 499万円 | 717万円 | 821 |

| 1年平均 | 約124万円 | 約179万円 | 約273万円 |

大学に関しては、ご存知の通り1番お金がかかります。

2020年3月の教育費負担の実態調査を見ると平均すると4年間総額で690.4万円とのことです。

引用:日本政策金融公庫より

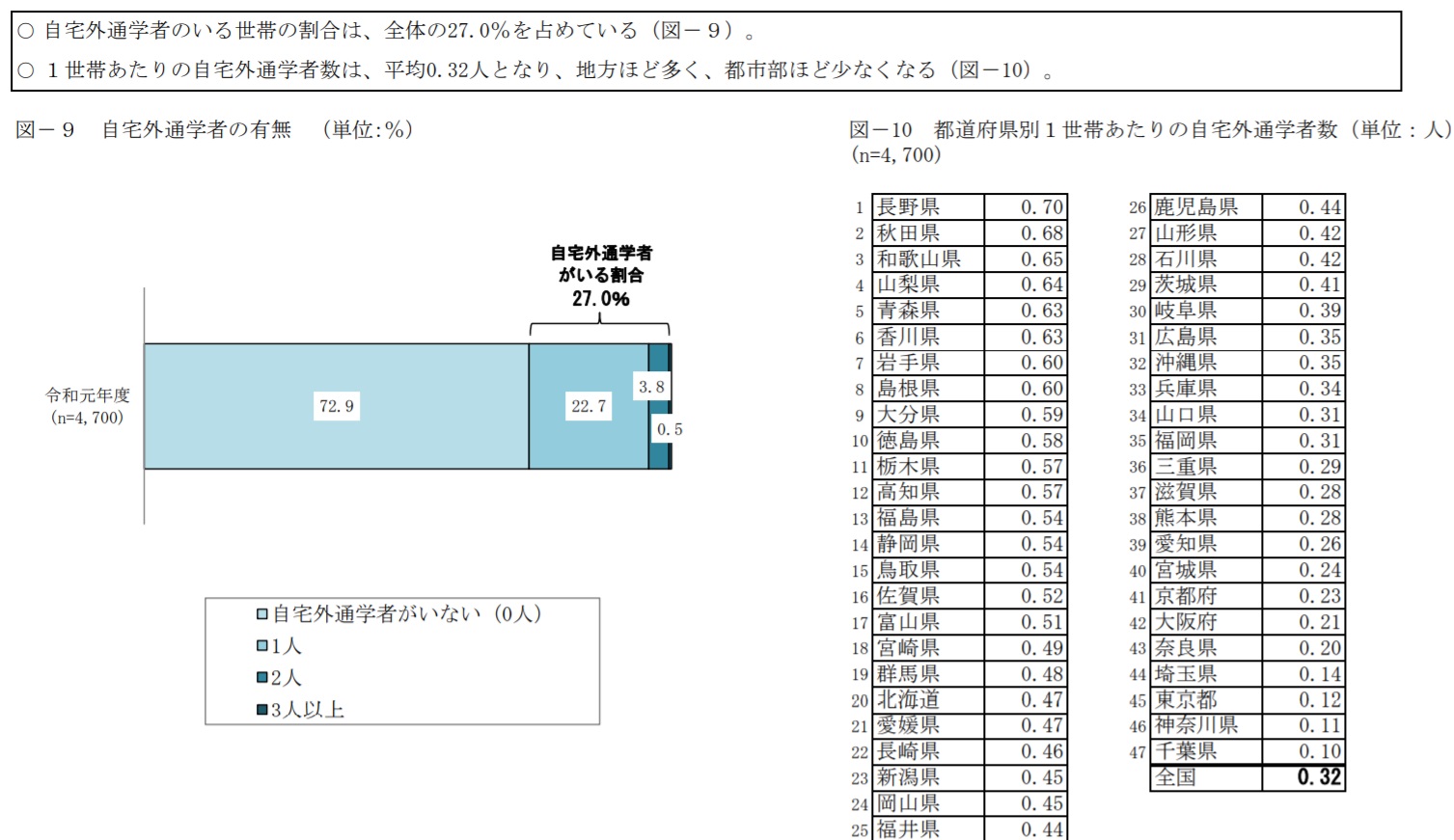

自宅から遠く一人暮らしをする方の割合は全国で見ると27%だそうですが住んでいる地域差が非常に大きいです。

地方で生活をしてきた方は一人暮らしが増えて、都市部は少なくなっています。

地方在住の方は毎月の仕送りも考えておく必要があり家賃+食費などと考えると約10万は毎月みておく必要があります。

調査によると年間の仕送り平均は102.3万円(月額8.5万円)になるそうですが、平均よりも気持ち多めに考えておくべきでしょうね。

かなり大きい出費になってきますが、奨学金制度や大学ごとに制度がありますので子供が大学受験する際には調べておきましょう。

大学生の約半数が奨学金を利用している

日本学生支援機構の令和2年度の調査によると大学生の49.6%が奨学金を借りており2人に1人は利用しています。

これは、世帯年収が増えていない中で教育費が増加している影響が大きいと考えます。

また今後も教育費は増加していく可能性が高く世帯年収の平均は増えるかは不明確なため、奨学金を借りる割合は増加していくと思われます。

現代は特性や心配のある子供達が幅広く選べる選択肢がある時代

昔は少なかったですが、2020年度は不登校と認定された小中学生は過去最多になっています。

また義務教育が終わる高校の進路も私が子供の頃は考えられなかったくらいに選択肢が増えています。

- 定時制高校

- 通信制高校

- 高等専修学校

- フリースクール

それぞれにメリットデメリットありますが、現代は子供によって普通の高校以外も選択肢として考えていかないといけません。

【教育費のシミュレーション】子供が2人で年齢差が3歳の場合

我が家は、保育園を利用しており小・中は私立は特に考えておらず公立に通う予定でいます。

そのため、教育費のシミュレーションは下記のように計算しています。

中学校以降は、子供の意見を聞いて進路を選ばせてあげたいので高くなる私立で計算してみました。

我が家の教育費シミュレーション

4歳の娘:公立小学校+公立中学校+私立高校+私立大学(理系)

◆合計:1,450万円(保育料は今回加えてません)

1歳の娘:公立小学校+公立中学校+私立高校+私立大学(理系)

◆合計:1,450万円(保育料は今回加えてません)

2人で2,900万円もの教育費が必要になってきます。

こう計算すると非常に大きな金額ですね(;^_^A

長女の高校入学時に次女が中学入学になるため、入学時の費用が重なるのでその点は貯金にて備えておくようにしています。

重なると本当に計画的に貯めていかないと厳しくなることが多いとよく聞きます。

児童手当は10歳までは投資に回し、10歳以降は大学時代に暴落がきて投資資産が減った時のために貯金しておくつもりです。

【教育費の貯め方】学資保険 or つみたてNISA or ジュニアNISA

教育費の貯め方は下記のように様々ですが、私の1番のお薦めはつみたてNISAかジュニアNISAです。

- 学資保険

- 口座積立

- 児童手当を貯金

- 終身保険

- つみたてNISA

- iDeco

入学時や修学旅行などの費用は貯金の中の生活防衛資金から出していく予定です。

1番大きな大学の4年間は事前に備えておかないと難しいです。

我が家はつみたてNISAを夫婦で行いジュニアNISAも活用して大学の教育費を備えています。

ジュニアNISAは2023年までしか積立ができないため、それ以降は高配当株式や株主優待が貰える株式への投資金額を増やす予定で、10歳になったら大学入学時に暴落がきていた時の対策で投資金額を控え現金比率を高めようと考えています。

つみたてNISA

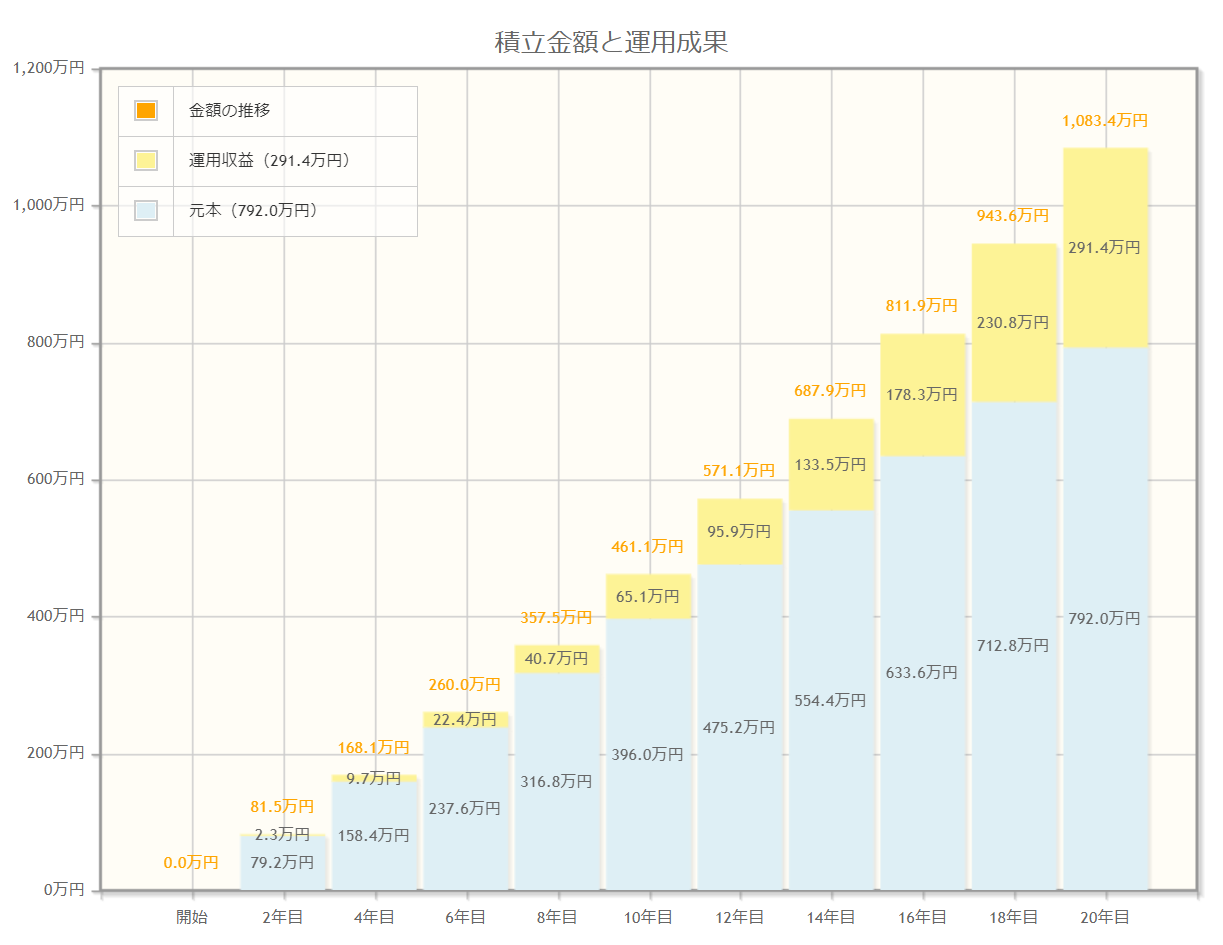

年間40万円が上限で投資信託を積立ていき、20年間の間は増えた利益に対して20%の税金が普通はかかるのですが免除されます。

積立購入できる投資信託も金融庁が厳選していますし、お薦めもこのブログ内で紹介していますので参考にしていただければと思います。

年利3%程度で毎月40万円を20年間で計算をすると、

投資金額800万(40万×20年間)は約1,083万円となり、291万ほど運用利益となっています。

※下記の表は毎月3.3万円でシミュレーションしたので元本が792万になっています

引用:金融庁のシミュレーションより

余裕があるならば、夫婦でつみたてNISAを行えば単純に2倍になるので良いと思います。

しかし、毎月6.6万を積み立てるというのは家計をしっかり見直し固定費を減らすか収入を上げないと難しいものです。

つみたてNISAの魅力はいつでも引き出せることで、この点は以降に紹介するジュニアNISAや学資保険ではない利点です。

大学に進学しなかったり、全て公立の学校に行き教育費が残れば住宅ローンに回したり老後資金に回せますよ。

※2023年10月5日に記事更新しました 私はSBI証券にて2018年3月から、嫁も2020年から楽天証券でつみたてNISAで投資信託の運用を始めました。 2022年5月時点で夫婦のつみたてNISAだけで、500万を超える資産運用を[…]

ジュニアNISA

当初はつみたてNISAと違い自由に引き出せず、資金拘束されるというデメリットがありましたが2023年で制度が終わるということで2023年以降は引き出しが可能になりました。

メインの教育資金はつみたてNISAで備えつつ、ジュニアNISAは子供への投資の勉強として活用していくのも手かと考え私は活用しています。

年間80万円まで投資でき、2023年までなので2020年に開設すれば最大320万まで投資できます。

つみたてNISAと違い投資信託だけでなく、株式も購入できるので優待目的でしたりマイホームを持たれている方は身近な企業の株を所持してみるのも面白いかなと思っています。

※2022年7月6日更新 ジュニアNISAは2023年で終了が決定していますが、2022年からでも開設することを私はお薦めします。 終了することにより逆にデメリットが無くなったのでジュニアNISAの魅力を読者の方に知っていただけ[…]

学資保険

学資保険も教育費に備えるために昔から有名ですね。

低金利時代のため、利率は昔は120~130%ありましたが現在はよくて108%程度です。

魅力は薄くなりましたが投資とは違い安定しているので計算はしやすいですし、銀行に預けているだけよりかは全然いいです。

※つみたてNISAやジュニアNISAはあくまでも投資になるのでリーマンショックなどが起こった際に投資元本よりマイナスになる可能性もあるため

他には、夫婦のどちらかが不幸ごとで他界してしまった際は以後の保険料が免除されるのはメリットですが20代、30代の死亡率は低く40歳までに無くなる確率は1.8%、50歳までで3.1%程度となっています。

この死亡率は0~40または50歳の間なので、子供が産まれて成人するまでの期間でみたらもう少し低くなるはずです。

まとめ

教育費が実際にどのくらいかかるのか目安ではありますが理解できたでしょうか?

記事を書いている私がいうのも、おかしなことですが教育費がここまで高額になるとは思っていませんでした。

子供が産まれる前は、お金がなかったら高校までは公立に通わせてたらいいというのが頭にありましたが、実際に子供ができると望むことは可能な限りさせてあげたいです。

例えばですけど、

娘「この学校に行きたいけどいい?」

父「お金がないからそこの学校はダメ」

と言いたいでしょうか?

言いたくないですよね。なんとかして通わせてあげたいと親なら思うはずです。

ただ突然大きなお金を準備するのは無理なので、子供が進路を決める前の段階で計画的に教育資金を準備していきましょう。