ジュニアNISAを開設する際に悩むのが個別株、投資信託、米国ETFのどれに積立投資をしていくかです。

- 個別株は、子供が大学に進むころに株価が上昇しているか心配

- 投資信託はどの銘柄に投資するのがいいか

- 米国ETFは難しそうなイメージがある

今回の記事は何に投資していくか悩まれている方へ向けて1つの参考記事になればと考え更新し続けています。

私も開設してからは正直迷い途中で変更したりしました。投資信託か米国ETFのどちらを購入していくか悩み、米国ETFを中心に積立をしていましたが最後の年の2023年は個別株中心に投資しています。

※2022年は米国ETFでなく投資信託に変更しています。下記記事も良ければ参考にされてください。

今回はジュニアNISAで米国ETFに投資していましたが、見直しを行いましたので新たに記事を書きました。 2021年までは米国ETFを中心に投資をしていました。過去記事をご参考ください。 [sitecard subtitle=関連[…]

・ジュニアNISAでの積立銘柄

・国内株式投資を何故選択肢から外したか

・ジュニアNISAの目的は教育資金

ジュニアNISAで米国ETFを積立開始

ジュニアNISAを2019年6月に開設しましたが、書類のミスがあり8月から積立を開始することができました。

つみたてNISAをしている経験から、定期買付の設定をしていたら購入時期を考えなくていいので精神的に楽です。

ジュニアNISAは年間80万とつみたてNISAの2倍の非課税枠があり、我が家ではそこまでは難しいので少額ずつ積立ていきます。ボーナス時期などには追加投資していく予定です。

年利4~5%で運用を考えています。

ジュニアNISAは2023年までなので投資できても最大320万円ですが、恐らく我が家の家計的に1人100万弱くらいの積立になるのではないかなと思っています。

理想は限度額まで積立投資をするべきですが、実際につみたてNISAもしながらジュニアNISAもひかぜい我が家は今後にマイホームの購入や車の購入を計画しているので現金保有率も高めていかないといけないためです。

【長女】ジュニアNISAでの積立銘柄は3種類

- VTI(バンガード・トータル・ストックマーケットETF)

- VT(バンガード・トータル・ワールド・ストックETF)

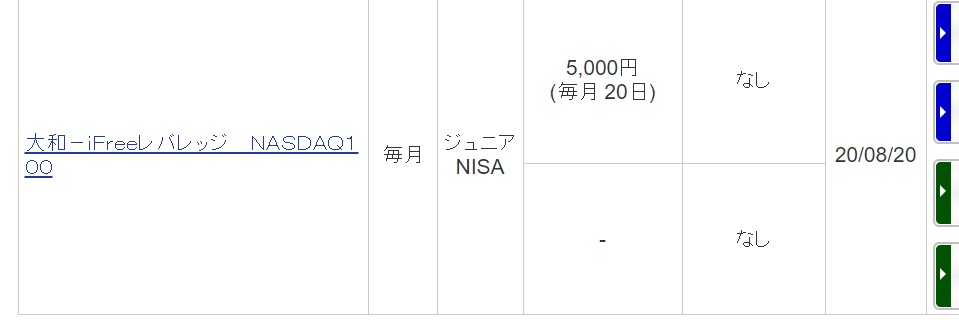

- 大和-iFreeレバレッジ NASDAQ100

もうすぐ長女は5歳ということで、積立期間が大学まで13年と考えると米国株式全体に投資する『VTI』1つにするか悩み、全世界株式に投資できる『VT』もポートフォリオに入れてみました。

毎月1株ずつを20日に積立ていき、リスクはありますが過去最高値を更新しているNASDAQの上位100社にレバレッジで投資している投資信託の『大和-iFreeレバレッジ NASDAQ100』にも毎月5000円を積立てていきます。

本当は米国ETFのQQQのハイテク銘柄も積立に入れたかったのですが、ジュニアNISAに回せる投資金額が足りないためレバレッジのある投資信託にしてみました。

ただし、レバレッジはリスクが高まるので他の方にはお薦めしません。あくまで投資は自己責任でお願いいたしますね。

【次女】ジュニアNISAでの積立銘柄は2つ

- VOO(バンガード・S&P500ETF)

- VUNG(バンガード・ラッセル1000グロース株ETF )

1歳の次女も米国ETFを積立設定しています。

開始当初は、S&P500に連動している「VOO」を毎月1株の設定をしていましたが11月からは「VUNG」に変更しています。

VONGは、米国で時価総額トップ1000の銘柄の中から成長が期待できるグロース株に厳選して投資するETFになります。

長期のトータルリターンがS&P500を上回っており、面白いと感じ魅力を感じたからです。

ジュニアNISAでのルール

投資を行ううえで、自分なりのルールは決めておくことで暴落がきても焦ることなく淡々と過ごすことができます。

【毎月20日に積立を行い、ボーナス時や副業収入が大きくあった月に追加でVTIを購入する】

毎月の積立金額は約3万円を予定しています。

追加投資ですが、優先順位は夫婦のつみたてNISA → iDeco → ジュニアNISA → ネオモバの順なので嫁のつみたてNISA開始が今年の5月からだったので先に40万の枠を埋めてからジュニアNISAに追加していきます。

ジュニアNISAで米国ETFを選んだ理由

1番の理由はつみたてNISAで投資信託を購入しているからです。

米国ETFは高配当のSPYDとHDVを数株だけしか持っていないので他のETFに興味がありました。

また、子供達の積立は私たち夫婦よりも長期投資になる可能性があるので、信託手数料がより低い米国ETFに決めました。

資産運用の教育という点でも米国ETFを持つことで、少しですが配当金もドルで貰えるので為替の勉強とお金がお金を生むというのを子供の内から体感してほしいです。

投資信託は配当は自動で追加投資されるので、配当金というのはありません。(毎月配当の商品もありますがお薦めできない)

ジュニアNISAで国内株式を選択肢から外した理由

ジュニアNISAでは通常のNISAと同じで国内株式も購入することができます。

しかし、私は国内株式へは投資を選択しませんでした。その理由は下記になります。

- 投資した企業が10年後どうなっているかわからない

- 上手くセクター(業種)を分散したポートフォリオを考えるのが大変

- 国内企業より海外のほうが成長性が見込める

- 非課税を最大限に活かすために高配当より成長性に期待

国内株式への投資はリスクが高いので、ジュニアNISAの目的が教育資金であることからリスクは極力避けたいので分散がきく投資信託か海外ETFの選択肢になりました。

中には株主優待目的の方もいるかもしれませんが、それもありとは思います。

株主優待はネオモバで地道に積立ており、家族の中でも私だけが行っています。そのため、まだ株主優待の魅力には気が付いていないのもありますが個別株のリスクがある中で家族全員で優待目的に投資をしようという考えには至っていません。

先々、実際にオリックスやKDDIの優待を受け取ると家族の考え方も変わってくるかもしれませんがNISA口座であえて持つ必要性は低いのかなと私は考えます。

ジュニアNISAの目的は教育資金

ジュニアNISAを始める多くの方は、教育資金という目的が多いです。

我が家も同様で、学資保険には加入しておらず教育資金を貯金と分けて管理は今までしてきませんでした。

管理しないと先々が不安と感じ、長期積立で資金拘束も2023年まであるジュニアNISAを教育資金としてスタートしています。

2023年までに毎月3万投資したとして、長女が18歳になるまで13年あるので年利5%で計算してみると、下記のようになります。

| 年齢 | 積立額(4年間) | 運用額 |

| 8歳 | 1,440.000 | 1,590,447 |

| 10歳 | 1,440.000 | 1,752,975 |

| 15歳 | 1,440.000 | 2,237,289 |

| 18歳 | 1,440.000 | 2,589,942 |

18歳の時点でおより約1.7倍にまで増える計算になっています。

8歳以降はジュニアNISAでの積立はできませんが、暴落に備えてその後は現金の保有額を増やしていき、住宅ローンの返済に回す額を増やしていくつもりです。

学資保険はここ数年は利率が低く、最終的に高くても108%程度ということを考えるとジュニアNISAで資産運用をした方が大きく増やすことができる計算です。

ただし、投資の世界なので確実に増えるかはわかりません。

コロナウイルスの影響が今後も継続したり、リーマンショックなどがおきれば株価は暴落しますのでリスクはあります。

まとめ

ジュニアNISAを始められた方への参考になりましたでしょうか?

私自身、投資経験はまだ約3年と短いものの、つみたてNISAが始まると同時にコレだ!と思い資産運用を始めました。

個別株に関しての知識は余りありませんが、つみたてNISA、iDecoと積立投資の非課税制度は全て活用しています。

投資は悩むことが多いですが、定期積立と積立のお金の入金を設定してしまえば後は積立ていることを忘れて放置で構いません。

もし、まだつみたてNISAを始めていない方は先につみたてNISAから行ったほうがいいので下記の記事も参考にされてください。

※2023年10月5日に記事更新しました 私はSBI証券にて2018年3月から、嫁も2020年から楽天証券でつみたてNISAで投資信託の運用を始めました。 2022年5月時点で夫婦のつみたてNISAだけで、500万を超える資産運用を[…]

ジュニアNISAは2023年までは資金拘束される制限がありますが、つみたてNISAは制限がありませんので万が一、急にお金が必要になった際のことを考えるとつみたてNISAの方がお薦めですよ。

最後まで読んでいただきありがとうございました。